L’obiettivo di guadagnare riducendo al minimo i rischi è ben compatibile con l’investimento in un fondo obbligazionario. Impiegare qui parte del proprio patrimonio significa ridurre la quota di portafoglio investita in strumenti di rischio puro, quali azioni e derivati.

L’obiettivo di guadagnare riducendo al minimo i rischi è ben compatibile con l’investimento in un fondo obbligazionario. Impiegare qui parte del proprio patrimonio significa ridurre la quota di portafoglio investita in strumenti di rischio puro, quali azioni e derivati.

Le obbligazioni sono garantite?

Puntare sulle obbligazioni non è garanzia assoluta di tutela del proprio capitale perchè, in caso di fallimento dello stato emittente o dell’ente, i creditori di obbligazioni hanno diritto al rimborso di quanto versato, ma dopo che sono state liquidate altre categorie di creditori.

In presenza, però, di emittenti sani pur con rating non eccellenti, investire in obbligazioni è garanzia di ottimi rendimenti a fronte di rischi moderati.

Perchè scegliere un fondo?

Scegliere un fondo di investimento specializzato sul comparto obbligazionario è la soluzione migliore per approcciarsi al mondo delle obbligazioni, ovvero dei cosiddetti titoli di debito. I gestori dei fondi, infatti, fanno investimenti in modo professionale, monitorano in modo continuativo le aziende su cui investono e hanno accesso ai dati di valutazione creditizia degli emittenti delle obbligazioni e possono accorgersi velocemente di un eventuale deterioramento del profilo e dismettere i titoli vendendoli sul mercato.

Come scegliere quello adatto alle nostre esigenze?

Reputazione e performance

I fondi obbligazionari, a differenza di quelli azionari, hanno rendimenti tra loro più equiparabili e mai spropositati. Il consiglio che diamo è di leggere quanto più possibile della documentazione precontrattuale e di cercare, anche sul web, informazioni ed esperienze di altri investitori per farsi un’idea generale di ciascun fondo.

Composizione del portafoglio

Ogni fondo di investimento, nei suoi prospetti informativi, dichiara quale è la composizione per categorie (titoli di stato italiani, esteri, obbligazioni corporate) del proprio portafoglio e anche quale è la distribuzione geografica e di settore delle aziende e degli enti su cui investe.

Scegliere un fondo che preveda una ampia diversificazione in entrambe le categorie permette di ridurre il rischio che la crisi di un comparto o dell’economia di uno stato crei un disequilibrio nel portafoglio mettendo a rischi gli investimenti.

Costi di entrata, di gestione e di vendita quote

Il fondo migliore è, ovviamente, quello che fa la performance migliore al minor costo! Valutare attentamente una proposta di investimento in un fondo obbligazionario serve a rendersi conto di quali possono essere le spese, e quindi i costi o minori guadagni, connesse con ciascuna opzione.

I fondi, generalmente, prevedono una commissione di ingresso e poi spese annuali per la gestione, solitamente in % sul portafoglio gestito. Normalmente, poi, sono previsti dei costi per la vendita delle quote o per lo switch, ovvero la vendita di quote di un fondo e l’acquisto contestuale delle quote di un altro fondo gestito dal medesimo intermediario.

Raramente, quindi meglio diffidare di questi fondi, è prevista una commissione di uscita, ovvero un costo da pagare a conclusione del rapporto, oltre al costo per l’operazione di vendita delle quote.

Una volta valutate queste variabili, la scelta è fatta! Buon investimento!

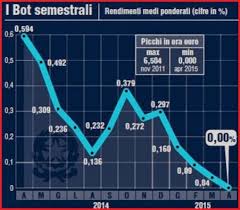

I titoli di Stato Italiani: una tra le forme di investimento preferita dalle famiglie per far fruttare i propri risparmi in completa sicurezza con rendite basse ma costanti.

I titoli di Stato Italiani: una tra le forme di investimento preferita dalle famiglie per far fruttare i propri risparmi in completa sicurezza con rendite basse ma costanti.